「つみたてNISA」って名前は聞いたことあるけど、年間40万円まで20年間の運用益が非課税になる制度でしょう~~

それぐらいなら、俺様にも分かるよう~。

確かにつみたてNISAは年額40万円までの投資にかかる20年間の配当金や売買益について非課税になる制度だぞ~。

でも、実際はその理解だけではダメなんだよ、もっと詳細につみたてNISAを知ることでこの制度の凄さを実感できるんだ。

ふーん、そうなんだ

じゃーもう少し深堀して勉強してみようかな…

みなさん投資はされてますでしょうか?この記事を書いている僕は投資歴は6年まだまだ経験は浅いですが、会計ソフトの販売に15年以上関わっている会計関連に関してはそれなりにプロです。

またとにかくはまった事は細かい所まで調べるのが大好きな性格で、つみたてNISA制度もかなり深くまで調べてみました。

- 「投資を始めようと思っているときにつみたてNISAの名前を聞いた、どういう制度なの?」

- 「つみたてNISAは20年後利益が出ていた場合と出ていなかった場合の最適な方法は?」

- 「積立期間中に株価が暴落したらどうなるんだろう…」

などなどいろんな不安が湧いてきますよね、でも大丈夫ですこの記事を最後まで読んでもらえたらつみたてNISA制度のパワーを実感してもらえると思います。

上辺だけの理解より、少し深く潜ってみてみましょう。

つみたてNISAとは?

そもそもNISAとは?

NISA(ニーサ)は、2014年1月から開始された小額投資非課税制度のことをいいます。そしてNISA制度は以下の3種類となります。

- 一般NISA(2014年~)

- ジュニアNISA(2016年~)

- つみたてNISA(2018年~)

今回はもちろん、つみたてNISAに関して詳しく説明をしていこうと思います。

一般NISA

年間120万円までの投資にかかる配当金や売買益が非課税になるぞ。ちなみに非課税期間は5年間だ。

ジュニアNISA

20歳未満の子供1人につき、年間80万円までの 投資にかかる配当金や売買益が非課税。

ちなみに非課税期間は5年間だぞ。

「一般NISA」と「つみたてNISA」を同じ人が利用することはできず、どちらかを選択する方式となります。

つみたてNISA概要

つみたてNISAは2018年1月からスタートした、非課税累積投資契約に係る少額投資非課税制度です。

現状の制度は2037年までとなります。

つみたてNISAを簡単にまとめると以下となります。

- 日本国内に住んでいる20歳以上の人

- 年間40万円までの 投資にかかる配当金や売買益が非課税

- 非課税期間は最大20年間(※繰越制度なし)

- 1月1日~12月31日までの1年間を1期間として区切る

今年から始めたとすると、残り17年あるので40万円(非課税期間20年間)のセットが17個つくれると考えればOKだ。

・購入方法は累積投資契約に基づく買付けに限られます。買い方や買える銘柄があらかじめ決まっているということです。

ここまでの内容は、金融庁のHP見ればわかるものを簡単にまとめた内容となります。

つみたてNISA制度のメリットは?

運用益が非課税!

まず、つみたてNISAを考えるうえで最もメリットを得られるのは、配当金や運用益が20年間の間は非課税になるということです。

この内容さっきも書いてあったよと言われそうですが、通常の一般的な証券口座での取引をする場合どのような税金が課されるか正確に把握している方は少ないのではないでしょうか。

証券口座には、一般的に3種類の口座があります。

一般口座、特定口座(源泉徴収あり)、特定口座(源泉徴収なし)の3種です。まず一般口座は日本に住んでいらっしゃる方には無縁なのでここでは割愛します。

特定口座の源泉徴収に関しても、税金の徴収の細かい内容を理解していないと説明が非常に長くなるのでここでは割愛しますが、一般のサラリーマンの方は、確定申告をしたいという人は少ないと思いますので、特定口座(源泉徴収あり)を代表として説明します。

ちなみに、3種類全てかかる税金は同じです。

株式投資に関わる配当金や運用益に関しては、20.315%の税金がかかります。

内訳は所得税15%、住民税5%、復興特別所得税0.315%となっています。

復興特別所得税は2037年までだぞ。

つまり、つみたてNISAを活用せず特定口座で運用していた利益分に関しては、約20%もの税金がかかりその分、手元に残る金額が8割に減額してしまうってことなんです。この20%ものすごくでかいです…

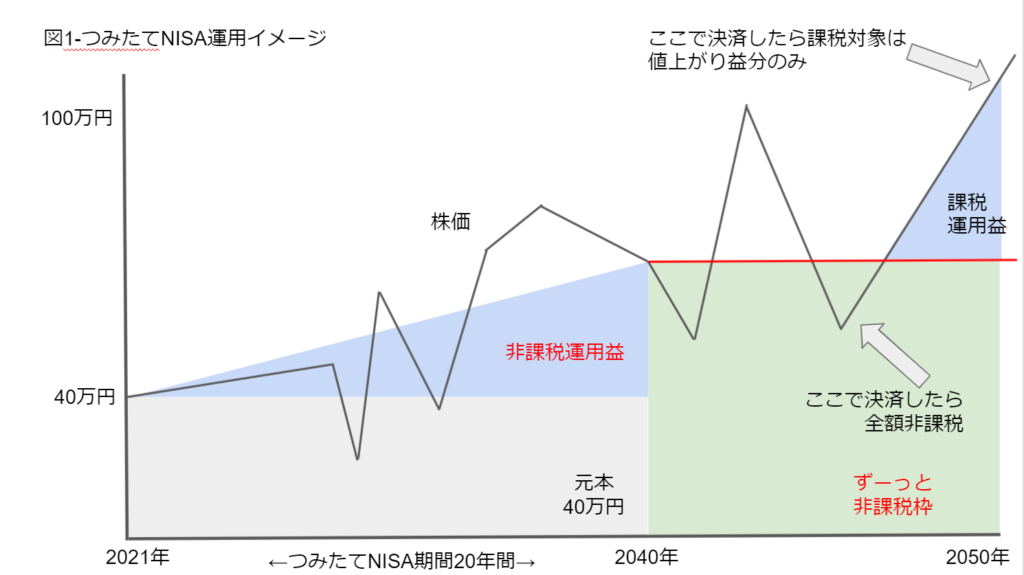

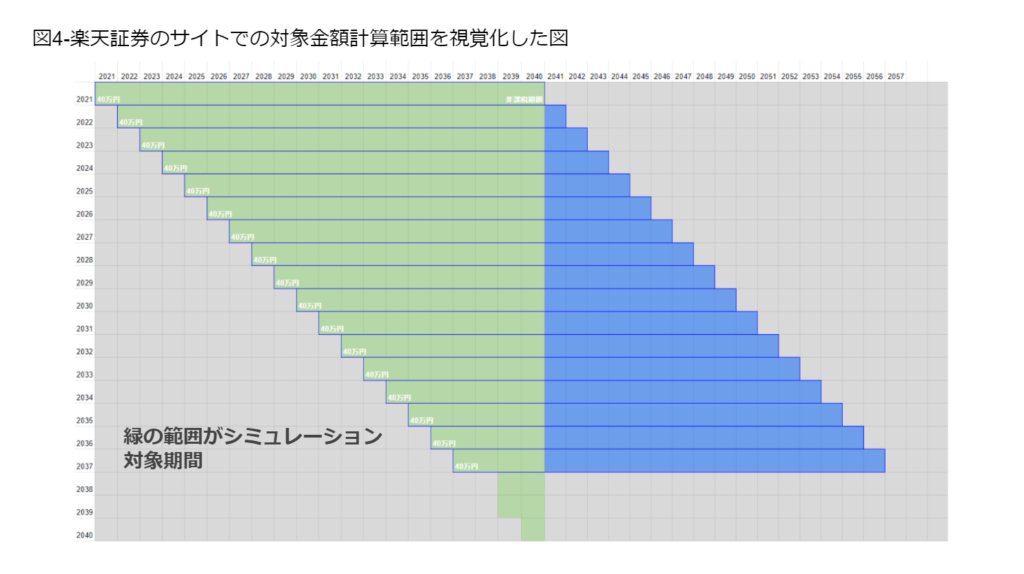

図1はつみたてNISAを利用し、図2は特定口座で同額のつみたて運用をしていった場合のイメージ図です。

縦軸の金額はあくまで例です、株価も大げさに記載しています。

あくまでここでお伝えしたかったのは20年後につみあがった運用益に対して非課税となります。その口座の金額をそのまま特定口座で引き継ぎ運用できることです。

2040年時点を超えてさらに利益が出る場合は、その利益分のみが課税対象となるため。2040年時点での課税対象金額(元本部分にあたる金額)が変わりますよね。

簡単にいうと上記の「つみたてNISAセット」を今年始めると17セット作れることになります。もちろん来年になれば1セットと減っていきますので、今始めることに迷いはなくなるはずです。

長期投資により複利の力が利用できる

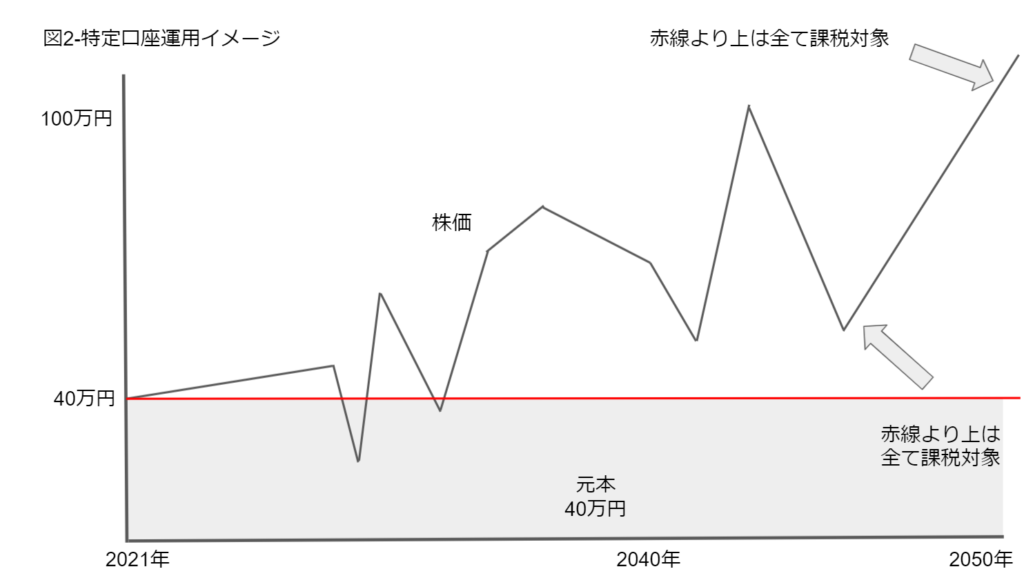

こちらは楽天証券のサイトから拝借した計算結果となります。こういうの本当に便利ですよね初めて使ったときに感動しました。

見てもらえるとご理解いただけると思いますが、毎月の積立金額が33,000円で20年間で利回りが7%と想定して計算をしております。

資本元本792万円(33,000円×240カ月)に対して、利回り7%での運用益が約927万円となります。この計算結果を見ると本当に複利の力は凄いですね。

年利7%で運用できる銘柄があるのかな?そこが気になるな~

ちゃーんと指標となる数字があるんだ。

アメリカのS&P500への投資で解決します

そうですここで問題になってくることが一つあります。その年利7%という数字の根拠どこにあるんだ!!という声が聞こえてきそうですが、大丈夫です。

しっかりとした根拠があります。それは米国のS&P500に投資をすれば済んでしまうんです。

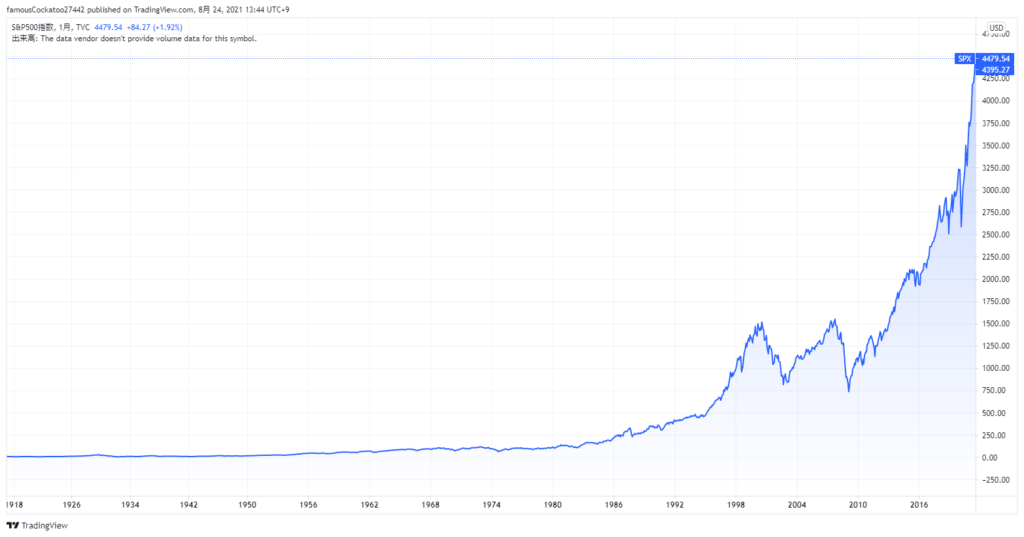

この右肩あがりは本当にアメリカの経済指標にしか当てはまらない画像かと思います。実際S&P500の過去の利回り平均は約6.8%と言われております。

つまり7%の利回りというのはまんざらな数字ではないとご理解頂けますでしょうか。ことこの直近10年では約3.3倍に株価は上昇しています。先進国の中でもまさに一強状態になっています。

つみたてNISAメリット

- 年40万までの非課税枠を残り17年間活用できる

- 長期投資による複利を活用することでリターンんが狙える(ここまで長い非課税期間商品はない)

- 定期つみたて商品となるため設定後は放置でもいい

つみたてNISA制度のデメリットは?

つみたてNISAが20年後に株価が暴落?

つみたてNISANのデメリットとして考えられるのは、やはり20年経過した際に株価が暴落していることです。投資にはリスクがあります。もちろんつみたてNISAは元本割れのケースも状況としてはあります。

最終的な判断はご自身となりますが、実をいうと株価の暴落というのは10年以上継続するケースはほとんどありません。

アメリカの過去株価を見ても1929年「ウォール街大暴落」に端を発した暴落は有名で約10年続く「世界恐慌」が始まるきっかけでした。

また、1987年の「ブラックマンデー」この時はFRBの金利引き下げや貸し出しを増やし、公開買い入れなどの対応がすぐにあり2年以内で株価は回復しています。その後の「ITバブル崩壊」や「リーマン・ショック」などタイミングにより発生することもあります。

損益通算ができない

このような株価が暴落している時期にあたってしまうと不運としか言えないですね、ただし暴落している期間が17年続くことはないと思うので心配をする必要はないです。

株価が元本を下回ってしまったつみたてNISAですが「損益通算」ができないというデメリットもあります。

先述しましたが株式の譲渡所得には20.315%の税金が発生します。これはA株式で30万円の利益が出た場合約6万円かかります、同じ年にB株式で10万円の損失がでてしまった場合に利益を減らし税金を少なくできます。

しかし、つみたてNISA口座はその他の口座と損益通算ができないというデメリットがあります。

ちなみにその年だけで損失が消えない場合は、翌年から3年間繰越控除がうけられるよ。

つみたてNISAデメリット

- 20年後に株価下落による、元本割れの際はメリットがきえてしまう。

- 損益通算ができない

ただし、これはあくまでタイミングの話であり運の要素もありますが、つみたてNISAを利用しないという結論には早すぎます。なぜなら暴落期間は長くは続かず2000年以降は数年で回復していること。

過去の実績から投資をしている場合と、していない場合で投資をしている方が資産増加している結果が出ていること。などがあげられます。

【最重要】つみたてNISAは20年?

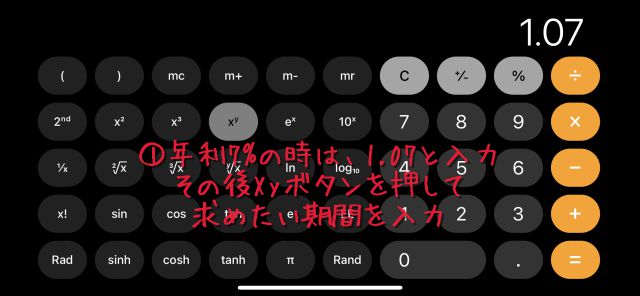

ここで少し豆知識です。みなさんiPhoneを横画面にしていつもの「計算機」アプリをひらいてみてください。横画面で関数電卓になるの知ってましたか?

n年後の金額=現在の金額×(1+変動率)**nで求められます。

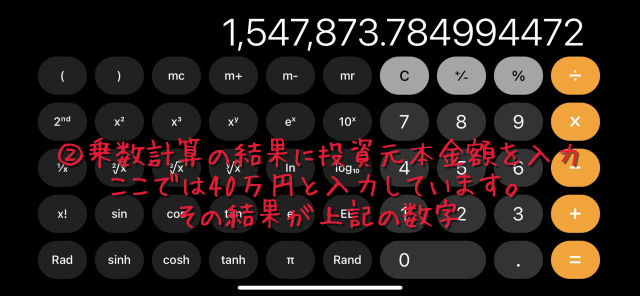

実際にやってみるとよくわかりますよね、年間7%の運用利回りで40万円の元本が1,547,873円半端ではないパンチ力ですよね。

楽天証券のつみたてシミュレーションですが、先ほどの数字とかなり計算結果がことなります、これは40万円に対して7%の利回りで複利計算をしたiPhoneの計算結果と、楽天側のシミュレーションは毎月33,000円を240カ月毎月つみたてを行いながら計算をしている場合での違いとなります。

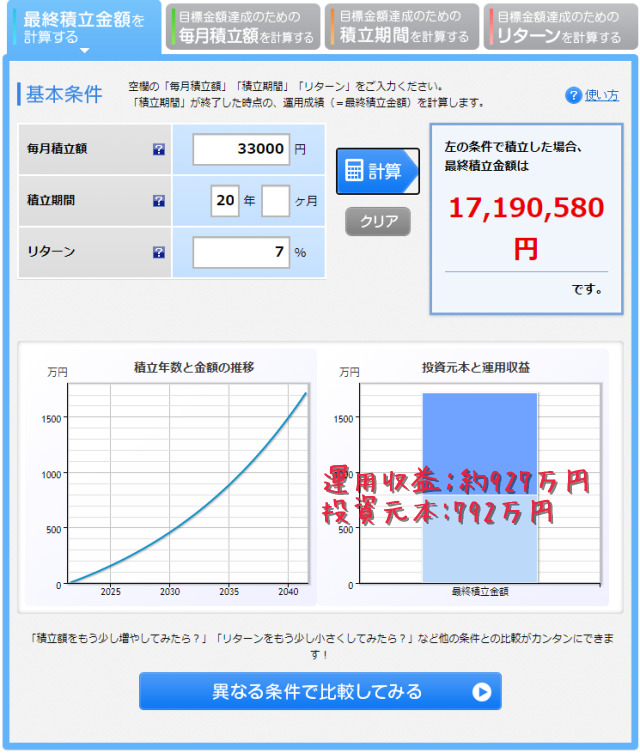

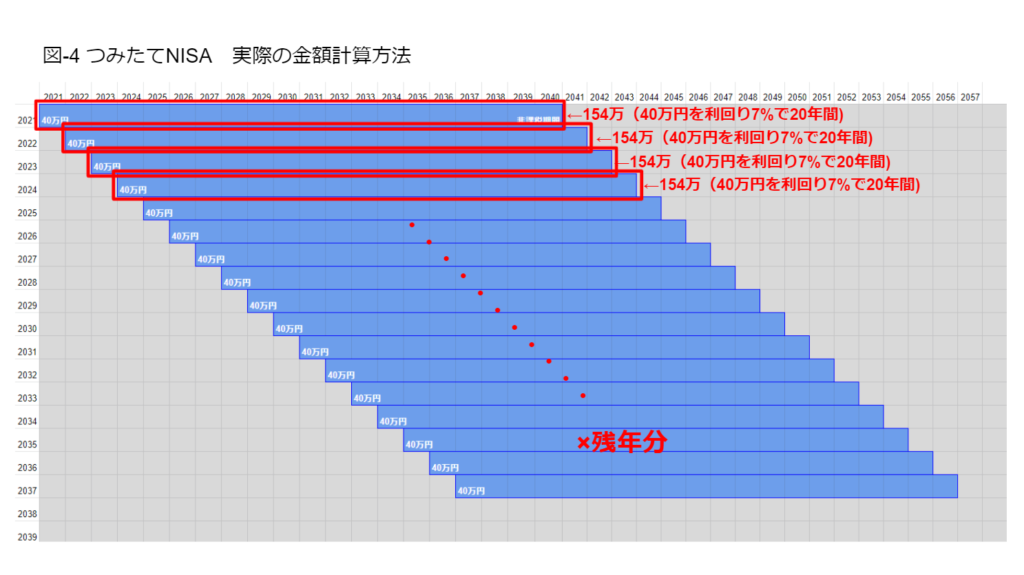

ここで皆さんは何か気づきませんか?僕が皆さんに一番お伝えしたいことがここになります。よく見る複利計算結果の場合は、20年分で計算をしますよね?

つみたてNISA自体が20年非課税の商品なので当然です。ただし考えてみてください今年つみたてNISAを始めると上記の金額×17セットが非課税になるんです。

1,547,873円×17年間分=26,313,841円

じつは通常楽天証券さんのサイトとか、つみたてシミュレーションができるサイトの計算数字は20年で見られる方が多いと思いますが、実際のつみたてNISAは20年×残り17回になります。

実際の非課税で手に入れられる金額は約2,631万円ということでつみてNISAすごいパンチ力ではないでしょうか。

つみたてNISAまとめ

ではまとめていきましょう。まずつみたてNISAの概要は下記となります。

- そもそもNISA制度とは、小額投資非課税制度のことをいいます。

- 決まった期間に、決まった金額迄の投資に関わる運用益が非課税となります。

- 中でもつみたてNISAは年間40万円までの投資運用に対して20年間非課税となる制度です。

- 2037年までの制度なので、残り今年を入れて17年となります。

- 年平均7%の利回りで運用できた場合の運用額は老後2000万円問題を優に超える金額です。

- 暴落時に、損益通算として使えない。

- 株価に関しては、そのまま保有を続けることでまたもとに戻ります。

結論:今すぐにつみたてNISAを申し込むべし